近期美国经济可能会出现一定程度的回调,美元今年也大概率呈稳中走弱态势。美国国债利差倒挂、美联储退出加息周期或许是开始,诸多不确定因素叠加的美国经济已走到一个十字路口。政治经济不确定因素叠加的2020年可能是美国经济的重要拐点。

3月22日,3个月和10年期美国国债收益率自2007年7月以来首次出现倒挂,二者利差为2个基点,引发普遍担忧。

由于过去三十年内,美国曾出现过四次国债收益率倒挂,其中三次持续较长时间的倒挂后不久,美国经济均陷入了衰退,当前相似情形再度出现,是否意味着经历了117个月扩张周期的美国经济会迎来复苏的尾声?“特朗普经济学”又能否继续以“宽松货币加财政刺激”的组合挽救已现疲态的美国经济?而2020年又将迎来美国大选年,众多不确定因素叠加的美国经济在2020年衰退概率几何?

图表1 美国国债收益率近期出现倒挂

图表2 美国正在经历历史上第二长的扩张周期

倒挂是危机的必然前兆?

从历史经验来看,收益率倒挂确实与危机的发生存在密切关联。过去三十年,美国国债短长期收益率的四次倒挂,除了1998年7月之外,美国经济均进入了衰退周期。同时,倒挂持续的时间,倒挂程度的多少,都是决定危机与否以及危机持续时间长短的重要因素。

如2007年次贷危机出现前的2006年7月,美国国债利差迎来倒挂,此次倒挂持续长达十个月,利差最低点低至-0.64%,而上一轮全球金融危机的广度和波及程度也确为此前历次危机所未有。此外,2000年科技泡沫前,国债期限利差曾跌至-0.95%的低点。相比之下,此次期限利差的倒挂仅有-0.05%,程度不高,而且持续时间较短,后续走势需要观察。

当然,在笔者看来,收益率倒挂于判断衰退的具有很强的警示作用,需要加以关注,但也不能仅仅因为利差倒挂的出现,就判定美国经济很快会进入衰退。还需要结合当前美国经济基本面的情况,包括美国近期高频经济数据,以及更长时间维度的结构性变化因素,美国金融周期等进行多维度判断。

美国经济已经出现见顶下行的态势

从最近一段时间内美国经济的表现来看,在经过2018年二季度的美国经济GDP突破4%之后,美国经济已经处于下滑通道,经济增速出现逐季放缓态势。2018年四个季度分别增长2.2%,4.2%,3.4%,2.2%。

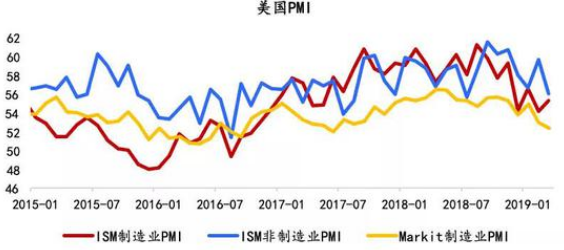

2019年以来,美国经济数据亦是好坏参半。2月美国非农就业大幅不及预期,非农就业岗位仅增加2万个,为2017年9月以来最小增幅,部分原因是前两个月大幅增长。从工业产值来看,在1月大跌0.6%之后,尽管2月份美国工业生产总体数据确实有所改善,增长0.1%,但远低于预期值0.4%。3月制造业PMI指数为52.5,跌至21个月新低。消费数据来看,美国1月零售销售增长0.2%,高于预期的-0.1%,但美国12月零售销售月率从-1.2%下修为-1.6%。2月CPI同样未达到政策目标设定的2%的水平。短期疲态的美国经济数据或许说明美国经济正站在一个重要拐点上。

图表3 美国PMI趋势下行

金融危机以来,美国经济结构性改善有限

金融危机以来,虽然依靠量化放松,美国经济出现复苏,但美国经济的结构性问题一直没有解决,体现在:

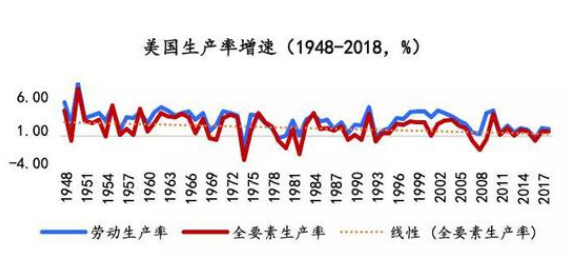

一是美国劳动生产率增速趋势下行。根据旧金山联储的测算,1948-2008六十年间,美国社会劳动生产率年均为2.48%,全要素生产率年均1.38%。而金融危机以来的2009-2018十年间,劳动生产率年均仅提升1.39%,全要素生产率更低至0.63%,显著低于危机前的水平,更低于林顿时期由于高新技术产业的财政支持和税收优惠,促进了产业结构的升级,带来的劳动生产率3%的年均增速。大大低于历史平均水准的生产率增长,说明美国这一轮复苏相对脆弱,还未回归危机前的增长水平。而历史上每一次经济危机,都伴随着生产率的下降,因此,全要素生产率的趋势下行也是一个美国经济基本面可能发生转化的预警。

图表4 美国生产率趋势下行

第二,美国制造业占GDP比重仍处于下降趋势。金融危机爆发之后,无论是美国总统奥巴马,还是特朗普,再工业化,重振制造业均是政策主张。但十年过去了,美国制造业增加值占GDP的比重仍持续下滑,2017年占比降至11.2%,甚至还低于2007年金融危机爆发前12.8%的水平。

第三,美国贸易逆差亦再度攀升。可以看到,虽然美国2018年服务贸易顺差有所增加,从2017年的2550亿美元增加到2700亿美元,但美国商品贸易逆差达到创纪录的8910亿美元,高于2017年的8070亿美元,并且明显超过2006年创出的前峰值8280亿美元。而商品和服务贸易总逆差也比2017年增长12%,达到6210亿美元。这说明,虽然特朗普在全球范围内挥舞贸易大棒,但关税提高的成本最终会转嫁到美国消费者身上,美国并未如特朗普政府预期那样通过贸易战减小贸易逆差。

第四,基建配套仍然较弱。实际上,当前美国配套基础设施陈旧落后,不少道路、桥梁老化,亟待修缮。根据美国土木工程学会(ASCE)的评估,美国2017年基础设施状况仅为D+,相当一部分桥梁和大坝的年龄在50年以上,公路拥堵造成了大量的燃油浪费,美国的机场和港口在全球排名中也处于落后位置。尽管美国国会预算办公室(CBO)于2017年测算,每1美元的新增公共资本投资最终能带来0.08美元的产出增加,对私营企业生产率的提高也有显著的促进作用,但是美国联邦政府和各州及地方政府的公共投资占GDP的比重,近年来却一直呈下滑态势。

第五,宽松政策推高资产价格,美国房价已超过金融危机前的高点,值得关注。根据FHFA的全美房价指数,当前美国房地产市场已全面复苏,全美房价均值已经超过危机前的2007年,Case-Shiller美国20个大城市的房价也已突破危机前的高点。当然,与2007年有所不同的是,此次房地产领域的杠杆率有所下降,抵押贷款总额占GDP比重已经从危机时41%的高位下降到当前的16.5%,美国居民债务率危机后亦下降至78%,显示美国高房价需要进一步关注,但泡沫风险倒不如危机之前。

欲知更多美国财经资讯,敬请关注卓财商官方网站(http://www.zhuocaishang.com/),这里有您想知道的一切。

版权及免责声明:本文内容由入驻卓财商会员投稿发布或转载,该文观点仅代表作者本人,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决策投资行为并承担全部风险。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容,请发送邮件至zhuocaishang@126.com 举报,一经查实,本站将立刻删除。